Beitrag gelesen: 9480 x |

||

|

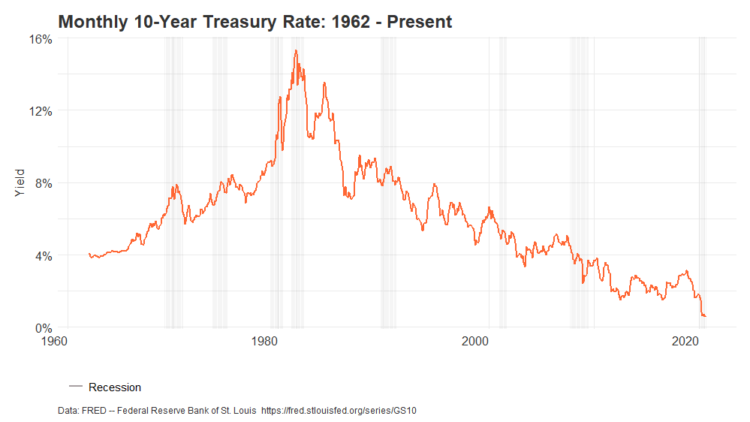

In den USA blieben die Börsen am Montag aufgrund des Feiertags (Martin Luther King) geschlossen. Am Dienstag eröffnete die 10 Jahre laufende US-Staatsanleihe mit einem Renditesprung über 1,83%. Die Zinswende nimmt Form an. Nach 40 Jahren der sinkenden Zinsen wurde nun eine Bodenbildung abgeschlossen, eine konsolidierende Seitwärtsphase durchschritten und nun nimmt die Rendite Kurs auf das 2%-Ziel.

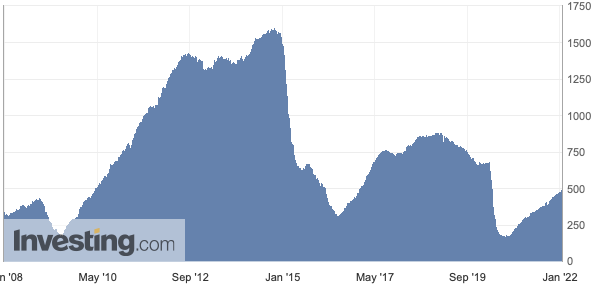

Abbildung 1: Historische Entwicklung der Rendite von 10 Jahre laufenden US-Staatsanleihen Der Abwärtskanal der vergangenen 40 Jahre verläuft zwischen 1,3% und 2,4%. Die Zinswende ist also alles andere als beschlossene Sache. Nach dem Coronacrash sind wir nun erst einmal in den normalen Trendkanal zurückgekehrt. Doch ohne dass ich Sie mit Details langweilen möchte, es deutet sehr vieles darauf hin, dass der Coronacrash mit einem Renditentief bei 0,3% den Wendepunkt markierte. Wie wichtig diese Zinswende ist, zeigt sich in den Themen auf dem Börsenparkett. Fast täglich überbieten sich die Volkswirte mit Prognosen über die anstehende Straffung der Geldpolitik durch die US-Notenbank. In der vergangenen Woche wurden die Prognosen von erwarteten drei auf vier Zinsanhebungen für das laufende Jahr erhöht. Diese Woche kursiert nun die Meinung, dass die erste Zinsanhebung im März vielleicht schon um 0,5%, statt der üblichen 0,25%-Schritte erfolgen könnte. Aus dieser Diskussion geht hervor, dass die Omikron-Mutation ihren Schrecken verloren hat. Es geht an den Finanzmärkten nun nicht mehr darum, ob wir nach der fünften Coronawelle noch eine sechste zu befürchten haben könnten, sondern inzwischen gilt Corona als besiegt, die Bevölkerung wird durchseucht und es kann lediglich vorübergehend nochmals zu Beeinträchtigungen (Lieferkettenprobleme, Krankheitsausfälle) kommen. An den Aktienmärkten handelt man nun die Zeit nach Corona. Und für die Zeit nach Corona wird ein Konjunkturaufschwung erwartet, der die aktuelle konjunkturelle Erholung in den Schatten stellen soll. In freudiger Erwartung springt der Ölpreis bereits kräftig an: Meine obere Markierung bei 80 USD/Fass Trude wurde locker übersprungen (aktuell 83 USD/Fass). Dreistellige Notierungen werden nun anvisiert. Der Grund für das Überspringen meiner vorgemerkten Markierung ist komplex. Die Rohöllagerbestände der USA gehen kontinuierlich zurück. Die Anzahl der US-Ölbohrungen wächst langsamer wieder an, als es die Konjunkturerholung zulassen würde. Noch immer gibt es deutlich weniger aktive Ölbohrungen als vor Corona.  Abbildung 2: Anzahl der US-Ölbohrungen nach Baker Hughes-Zählung Steigende Zinsen und ein steigender Ölpreis wirken jedoch, bei aller Konjunktureuphorie, belastend auf die Industrie und somit auf die Konjunkturentwicklung. Hier beißt sich die Katze in den Schwanz: Weil die Konjunktur stärker anspringt als erwartet, könnten schnellere Zinsanhebungen folgen. Außerdem springt der Ölpreis an. Höhere Zinsen und ein hoher Ölpreis wiederum belasten die Konjunktur, so dass die Aktienmärkte ausverkauft werden. Wir drehen uns im Kreis. Sie können daraus ablesen, dass wir es derzeit an den Aktienmärkten nicht mit einem Grundsatzproblem zu tun haben, sondern lediglich mit einem iterativen Anpassungsprozess an die neuen Gegebenheiten: Corona-Aktien werden ausverkauft, doch der Kauf der konjunktursensitiven Aktien erfolgt nur zögerlich und wird immer wieder von Konsolidierungen des gesamten Aktienmarktes unterbrochen. Doch ganz so einfach ist die aktuelle Situation leider nicht. Neben Corona und Zinsen gibt es noch die Themen Russland und China. Heute treffen sich die Außenminister von Russland und den USA, um über die Ukraine zu sprechen. Eine Einigung ist nicht zu erwarten, wohl aber Zusagen, den Gesprächsfaden nicht abreißen zu lassen. Nachdem von Joe Biden in einem unachtsamen Moment geäußert wurde, er werde niemals die Ukraine militärisch unterstützen, musste gestern das Gegenteil behauptet werden, damit überhaupt ernsthafte Gespräche möglich sind. So kam es wohl zu dem Gerücht über das Gerücht, dass die USA militärische Aktivitäten in der Ukraine prüfen könnten. Dieses Gerücht hatte gestern Abend für einen Ausverkauf gesorgt. In der Auseinandersetzung mit China gab es in der vergangenen Woche keine Neuigkeiten. In den USA hat die Berichtssaison begonnen. Traditionell sind die Banken die ersten, die einen Blick in ihre Bücher gewähren. Auch bei den Banken trennt sich die Spreu vom Weizen. Alle sechs großen US-Banken haben bessere Zahlen abgeliefert, als von Analysten erwartet wurde. Doch die Banken mussten anschließend zuschauen, wie deren Aktienkurse kollabierten. Nur zwei konnten beeindrucken und erfreuten sich anschließend an einem ordentlichen Kurssprung nach oben. Schauen wir mal, worin sie sich unterschieden haben: Citibank -10%: Das Geschäft lief viel besser als erwartet. Doch dem großen Umsatzplus folgte das Gewinnplus nur unterproportional: Die Kosten bei Citi sind stärker angestiegen als erwartet. Der Grund könnte darin liegen, dass Citi nicht mehr über die modernste Software verfügt. Viel Handarbeit führt dazu, dass mehr Personal erforderlich ist, um steigende Umsätze abzuarbeiten. Schade, die Bewertung von City ist schon günstig, vermutlich zu Recht. JP Morgan -15%: Der Gewinn war zwar höher als erwartet, der Umsatz ist jedoch im Rahmen der Erwartungen ausgefallen. Im anschließenden Gespräch mit Analysten äußerten CEO Jamie Dimon und CFO Jeremy Barnum den Wunsch, stärker in den Ausbau des eigenen Geschäfts zu investieren. Man wolle der FinTech-Industrie begegnen und daher stark in Cloud-Dienste investieren. Daher sei ein erheblicher Einfluss dieser Investitionen auf die Gewinnentwicklung der kommenden Jahre zu erwarten. Anleger sahen darin das Eingeständnis, den FinTech-Zug bislang unterschätzt zu haben, und flohen aus der Aktie. Wells Fargo zwischenzeitlich +10%, wurde aber inzwischen wieder abgegeben: Umsatz und Gewinn lagen deutlich über den Erwartungen, die 13% Umsatzwachstum wurden ohne zusätzliche Kosten erwirtschaftet. Die Zinskosten des Unternehmens sind rückläufig. Wells Fargo ist eine der US-Banken, die am stärksten auf Zinsänderungen reagieren: Bei steigenden Zinsen springt deren Gewinn an, ohne dass sie irgendetwas dafür tun müssen. Goldman Sachs -12%: Der Umsatz war besser als erwartet, allerdings blieb der Gewinn leicht hinter den Erwartungen zurück. Es gibt bei Goldman Sachs nicht den einen Grund, der für die Gewinnverfehlung verantwortlich ist, sondern die vielen beweglichen Teile haben am Ende halt ein kleines Minus übrig. Anleger reagierten heftig und verkauften die Aktie. Zu heftig, wie ich finde. Morgen Stanley -2%: Umsatz und Gewinn lagen über den Erwartungen, 7% Umsatzwachstum konnten mit einem unterproportionalen Wachstum bei den Kosten erzielt werden. Sowohl das Investmentgeschäft als auch die Vermögensverwaltung von Morgan Stanley laufen gut. Immerhin konnte sich Morgen Stanley dem Abwärtssog dieser Woche entziehen. Bank of America +7%, wurde inzwischen jedoch wieder abgegeben: Der Umsatz lag im Rahmen der Erwartungen, der Gewinn wuchs jedoch überproportional an: Das Management legte Wert darauf, die Kosten im Konzern unter Kontrolle zu halten. Das ist das Gegenteil von JP Morgen, die ein gigantisches Investitionsprogramm verkündet haben. Die Bank of America ist, genau wie Wells Fargo, sehr zinssensitiv. Das heißt, wenn das Zinsniveau im laufenden Jahr beispielsweise um insgesamt 1% (4 x +0,25%) ansteigt, dann steigt der Gewinn um 6% an. Da die Bank of America zu den Banken gehört, die in der jüngeren Vergangenheit stark in die digitale Infrastruktur investiert haben, dürfte die Kostenkontrolle auch in der Zukunft gelingen. Sie sehen, die beiden Unternehmen mit der stärksten Abhängigkeit von der Zinsentwicklung haben diese Woche am besten abgeschnitten. Ich denke, das dürfte auch in den kommenden Wochen und Monaten so bleiben. Nun schauen wir uns mal an, wie sich die wichtigsten Indizes im Wochenvergleich entwickelt haben: WOCHENPERFORMANCE DER WICHTIGSTEN INDIZES INDIZES (20.01.2022) Woche Δ Σ '22 Δ Dow Jones 34.712 -3,0% -4,5% DAX 15.604 -1,7% -1,8% Nikkei 27.522 -2,1% -4,4% Shanghai A 3.691 0,0% -3,2% Euro/US-Dollar 1,13 -0,7% 0,0% Euro/Yen 129,01 -0,8% -1,4% 10-Jahres-US-Anleihe 1,76% 0,01 0,25 Umlaufrendite Dt -0,19% 0,01 0,09 Feinunze Gold $1.835 0,9% 0,6% Fass Brent Öl $87,52 2,7% 11,1% Kupfer $9.958 -0,1% 2,8% Baltic Dry Shipping $1.474 -21,3% -33,5% Bitcoin $38.563 -10,8% -17,9% Sämtliche Aktienmärkte haben diese Woche Federn gelassen. Auf der anderen Seite steht der Ölpreis (+2,7%), der übrigens den gesamten Energiesektor mit nach oben zog. Der Ölmarkt hat sich von Konjunktursorgen und Coronaängsten gelöst: Die Förderung bleibt auf niedrigem Niveau, so dass eine baldige Überproduktion, die sie gemäß dem natürlichen Schweinezyklus in der Vergangenheit stets nach Preisanstiegen erfolgte, dieses mal nicht so schnell folgen wird. Der Baltic Dry Verschiffungsindex ist eingebrochen. Das erleben wir tatsächlich jedes Jahr, bevor die Chinesen für ihr eigenes Neujahrsfest Anfang Februar die Wirtschaft herunterfahren. Die Intensität des Preiseinbruchs bei den Verschiffungskosten versetzt mich dennoch in Erstaunen. Vielleicht spielt dort noch mit hinein, dass aufgrund der trotz Omikron verfolgten Null-Covid_19 Strategie Chinas immer wieder Unternehmen bis hin zu Millionenstädten in den Lockdown geschickt werden. Der Bitcoin ist ebenfalls eingebrochen. Ob das nun schon der finale Selloff ist, muss wohl bezweifelt werden: die Panik in diesem jungen Markt sollte deutlich heftiger ausfallen, als derzeit zu sehen ist. | ||

| Für Inhalt und Rechtmäßigkeit dieses Beitrags trägt der Verfasser Stephan Heibel die alleinige Verantwortung. (s. Haftungshinweis) | ||

|

|