Beitrag gelesen: 11303 x |

||

|

Um -13% ist der DAX in dieser Woche eingebrochen. Das gab es seit 2011 nicht mehr. Wer da nicht zumindest ein paar Langfristpositionen eröffnet, der hat das Prinzip des Sonderangebots noch nicht ganz verstanden.

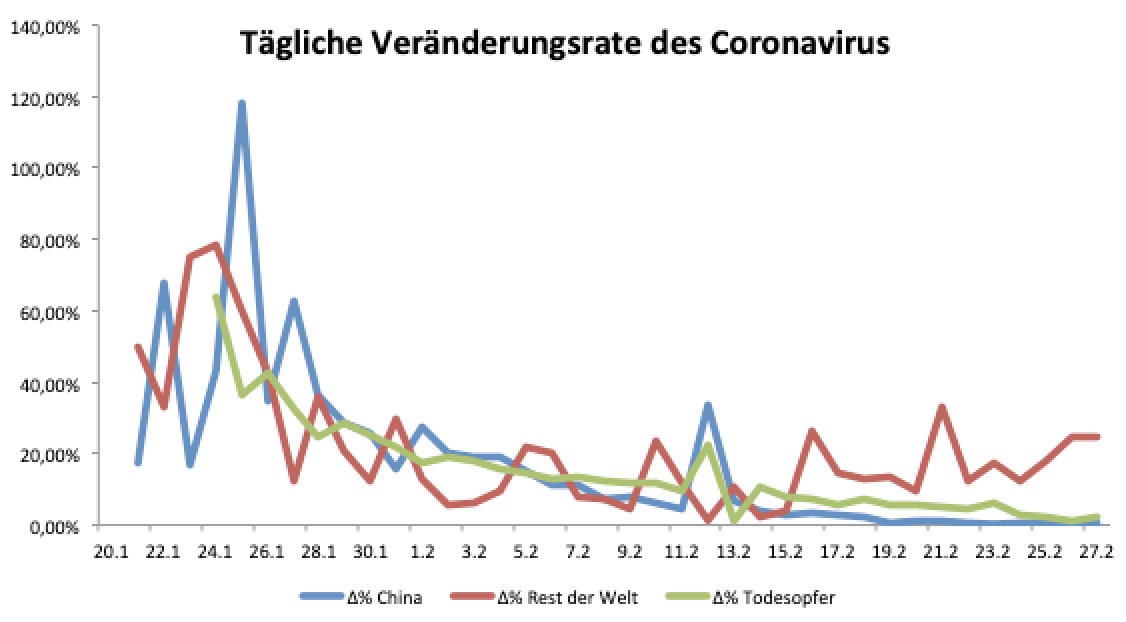

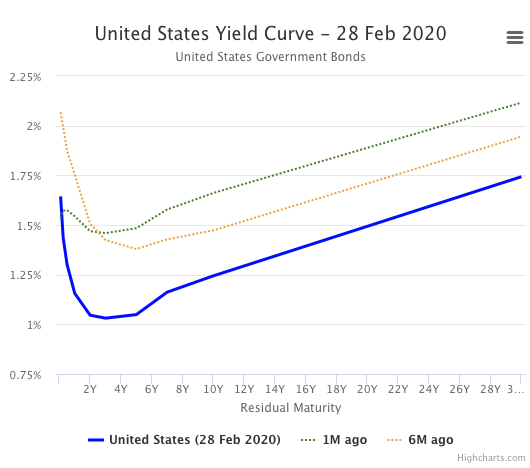

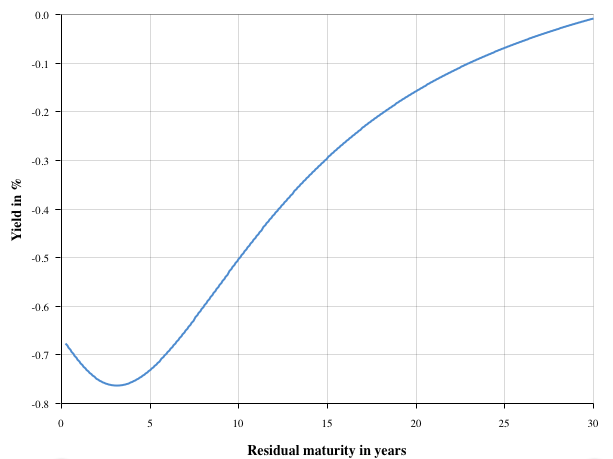

An den Finanzmärkten droht die Welt unterzugehen. Jetzt aber wirklich, und nicht wie bei den vorhergehenden Epidemien: 2001 Anthrax 2003 SARS 2005 Vogelgrippe 2006 E.Coli 2009 Schweinegrippe 2014 Ebola 2016 Zika 2020 Coronavirus Wenn Sie sich die Reaktionen der Aktienmärkte auf die eindrucksvolle Liste vorhergehender Epidemien anschauen, dann werden Sie feststellen, dass bislang noch keine Epidemie solche Auswirkungen auf die Finanzmärkte hatte. So sehe ich den Grund des Ausverkaufs auch nicht allein in dem Coronavirus, sondern auch in der vorangegangenen Aktienmarktrallye, die vielleicht ein bisschen zu hoch gelaufen war. Schauen wir uns zunächst kurz den Wissensstand zum Coronavirus aus medizinischer Sicht an: Die Suche nach Patient Nr. 1 sowohl in China als auch in Italien ist bislang noch nicht von Erfolg gekrönt, so dass die Ausbreitungskette noch immer nicht zufriedenstellend nachvollzogen werden kann. Auch wenn in China die Ausbreitung offiziellen Zahlen zufolge gestoppt werden konnte, so steht sie in Europa in diesen Tagen erst noch an.  Abbildung 1: Coronavirus: Tägliche Veränderungsraten Immer wieder gibt es Klagen über die intransparente Datenerhebung seitens Chinas, so dass verlässliche Zahlen nicht wirklich existieren. Das Robert Koch Institut rechnet mit einer Mortalitätsrate von 1-2%, beim normalen Grippevirus sprechen wir von 0,1-0,2%. Der Coronavirus ist also zehn mal tödlicher als eine Grippe. Doch 80% der Infizierten, insbesondere junge und gesunde Menschen, zeigen kaum Symptome. Alte und vorbelastete Menschen sind gefährdet, kaum junge und gesunde Menschen. Doch die Zahlen unterscheiden sich außerhalb Chinas zu denen, die aus China gemeldet werden. Am Finanzmarkt sind vier Bereiche derzeit im Fokus der medizinischen Hoffnung: 1. Prävention Durch Desinfektion (Atemmasken von Drägerwerk, heute +13%, schützen kaum, müssen nur von Infizierten getragen werden, um die Ausbreitung zu beherrschen): Paul Hartmann bietet als Desinfektionsflüssigkeit Sterillium an. Vor einer Woche habe ich mit der Investor Relations Abteilung telefoniert. Dort versicherte man mir, es stünden ausreichend Produkte zur Verfügung, da die Produktion bereits im Januar hochgefahren wurde und man nicht einfach alles nach China sende, sondern die Versorgung des deutschen Heimatmarktes sicherstellen wolle. Nun, wenn ich heute in die Regale der Drogerien schaue, dann hat sich selbst Paul Hartmann geirrt. Die Aktie ist um 18% angesprungen. Für unser Portfolio war die Aktie leider dennoch nicht geeignet, da es zu wenig Aktien im Streubesitz gibt. 2. Diagnose Qiagen bietet Testkits für den Coronavirus an, die schon binnen einer Stunde ein Ergebnis liefern. Die Aktie hat jedoch kaum darauf reagiert. Während sich Millionen in Deutschland mit Dosennahrung eindecken, lassen sich bislang nur wenige Hundert, vielleicht einige Tausend testen. Das ist zum einen zu wenig für einen Gewinnsprung bei Qiagen, die auch so schon 1,5 Mrd. Euro Jahresumsatz machen. Zum anderen würde es sich um einen Einmaleffekt handeln, ein einmaliger Geldsegen, der aber nicht nachhaltig in der Geschäftsentwicklung der kommenden Jahre zu sehen sein wird und daher am Bewertungsniveau der Aktie kaum etwas ändert. Das gilt auch für Paul Hartmann. Wer also diese Aktien jetzt kauft, der ist im besten Fall ein Spekulant, aber kein Investor. 3. Behandlung Regeneron hatte 2014 einen Wirkstoff gegen Ebola gefunden und die Epidemie damit eingegrenzt. So haben nun einige Spekulanten vermutet, dass Regeneron auch beim Coronavirus das Rennen machen könnte, die Aktie war zwischenzeitlich um 40% angesprungen. Doch inzwischen hat sich herausgestellt, das ein anderes Unternehmen das Rennen machen könnte. Die Aktie von Regeneron bricht gerade ein. Gilead ist das Unternehmen, das derzeit am weitesten ist: In China werden zwei klinische Tests der Phase III an Coronavirus-Patienten durchgeführt. Die Behandlungsdauer beträgt 10 Tage, wir dürfen also Mitte März mit ersten Gerüchten rechnen. Offizielle Zahlen werden jedoch vermutlich bis Ende März auf sich warten lassen. https://www.gilead.com/news-and-pre...ent-of-covid-19 Ich hatte Gilead am vergangenen Freitag entsprechend erwähnt, aber ebenfalls nicht zum Kauf empfohlen: Dieses Feld überlassen wir Spekulanten. In meinen Augen lässt sich auch mit einem Wirkstoff nicht wirklich viel Geld verdienen, so sinnvoll und wichtig der Wirkstoff auch sein mag. Sie erinnern sich vielleicht: Gilead ist das Unternehmen, das Hepatitis "geheilt" hat. Das Medikament war keine Behandlung, sondern eine Heilung. Dafür wollte Gilead einen horrend hohen Preis aufrufen, seither ist das Unternehmen moralisch unter Beschuss. Gilead hat also die besten Chancen, den Coronavirus zu besiegen - doch Geld lässt sich damit nicht verdienen. Die Aktie war gestern zwischenzeitlich um 21% angesprungen, heute hat sie diesen Gewinn wieder vollständig abgegeben. 4. Vorbeugung Moderna heißt das Unternehmen, das derzeit laut FDA die besten Chancen hat, einen wirksamen Impfstoff zu entwickeln. Die Aktie war im Wochenverlauf bereits um 80% angesprungen, stürzt seit gestern aber ebenfalls in Richtung des ursprünglichen Startniveaus ab. MEDIZINER VERSUS FINANZLEUTE Während Mediziner schlaflose Nächte verbringen, um den Coronavirus mit den richtigen Mitteln zu bekämpfen und eine Pandemie, einen weltweiten Notstand, zu vermeiden, machen es sich Finanzleute einfach: Gebt den Medizinern mehr Geld, rufen einige wenige. Die meisten suchen jedoch einfach nach Zahlen ... und finden viele Widersprüche. Widersprüche zwischen den Statistiken, die aus China kommen und den Zahlen, die im Rest der Welt veröffentlicht werden. Ist zu fürchten, dass der Rest der Welt die gleiche ungebremste Entwicklung nimmt, wie sie in China nicht verhindert werden konnte? Oder ist der Rest der Welt nun besser vorbereitet? So traurig der Ausbruch in Italien, Südkorea und im Iran auch ist, von dort erwartet man jedoch Zahlen, die man mit den Zahlen aus China vergleichen kann, um erstmals eine Einschätzung über die Qualität der chinesischen Statistiken zu gewinnen. Aber solange diese Zahlen nicht verfügbar sind, kennen Finanzleute nur eine rational begründbare Aktion: das finanzielle Risiko im Portfolio muss verringert werden. Der Ausverkauf wird also so lange fortgesetzt, bis der Rest der Welt verlässliche Zahlen hat. Als technikaffiger Mensch habe ich noch eine weitere Hoffnung: Nie zuvor haben Wissenschaftler in der ganzen Welt so eng zusammen gearbeitet. Nie zuvor standen Wissenschaftlern Rechenleistungen zur Verfügung, wie sie nun durch die Cloud ermöglicht werden. Komplexe Modelle können im Bruchteil einer Sekunde Szenarien durchtesten, die früher viele Tage bis Wochen dauerten. Vielleicht ist es tatsächlich möglich, ein Medikament schneller zu finden, als die bislang üblichen Jahre. Vielleicht wird sogar der Impfstoff noch vor der nächsten Grippesaison im Jahr 2021 gefunden. Eine entsprechende Meldung würde an den Finanzmärkten für sofortige Entspannung sorgen. Doch während wir auf eine positive Wendung warten, wird weiter ausverkauft. Und seitens der Unternehmen wird der Ausverkauf befeuert, denn es gibt nur sehr wenige Unternehmen, die aufgrund des Coronavirus NICHT ihre Unternehmensprognose senken müssen. Apple und Microsoft haben schon den Anfang gemacht, Anheuser Bush und Hewlett Packard folgten. Vom Reisemarkt (TUI -30%) und der Flugzeugbranche (Lufthansa -22%) brauchen wir gar nicht sprechen. Die gesamte Logistikbranche ist aktuell auf Wochensicht mit 17% im Minus und damit Spitzenreiter in der DAX-Familie (DAX, MDAX, SDAX), gefolgt von der Finanzbranche mit -16%. Zinssenkungen aller großen Notenbanken wurden in den vergangenen Tagen plötzlich als gegeben hingenommen. Noch Ende letzter Woche war die Wahrscheinlichkeit für eine Zinssenkung in den USA in den kommenden Wochen bei unter 20%, seit heute gilt sie als zu 100% sicher. Niedrige Zinsen, oder hier in Europa sogar Minuszinsen, werden also erneut manifestiert. Das ist schlecht für Finanzinstitute, die an der Zinsdifferenz verdienen. Da ist es egal, ob Flatex (-9%) oder Lang & Schwarz (-18%) wie die Dt. Börse (-10%) an dem hohen Handelsvolumen verdienen werden, das Niedrigzinsumfeld wird die Bilanz belasten. Die Chemiebranche, das ?letzte? deutsche Rückgrat unserer Wirtschaft, stürzt um 14% ab. Kein einziger Titel aus Logistik, Finanzen und Chemie ist nicht mindestens zweistellig im Minus. Sowas habe ich nie zuvor gesehen. Rohstoffunternehmen sind ebenfalls um 14% eingebrochen, hier bilden das Recycling-Unternehmen Befasa und Stahlproduzent Salzgitter mit -8% eine ?positive? Ausnahme. Am besten schnitt die Gesundheitsbranche mit -9,7%, also knapp unter zweistellig ab. Qiagen konnte seine Verluste auf 4% beschränken. Drägerwerk wurde wegen seiner Atemmasken hochgekauft, wie oben besprochen. Rhön Klinikum soll von Asklepios gekauft werde, daher ist diese Aktie angesprungen. Ach so, da ist ja noch die Shop Apotheke (nur -5%) für diejenigen, die nicht einmal mehr Desinfektionsmittel in der Apotheke kaufen wollen, sondern auch das lieber Online bestellen. Nur zwei Aktien im DAX-Universum von 160 Unternehmen können die Woche im Plus beenden: Teamviewer (+7%), auch dieses Unternehmen habe ich Ihnen am vergangenen Freitag genannt. Und Zooplus (+0,8%), unser Portfoliowert. Schauen wir uns nun die Entwicklung mal anhand der Wochenveränderung der wichtigsten Indizes an: WOCHENPERFORMANCE DER WICHTIGSTEN INDIZES INDIZES (27.02.2020) Woche Δ Σ '20 Δ Dow Jones 25.335 -12,7% -11,6% DAX 11.890 -12,4% -10,3% Nikkei 21.143 -9,6% -10,6% Shanghai A 3.018 -5,2%-5,2% Euro/US-Dollar 1,10 1,3% -1,8% Euro/Yen 119,04 -1,8% -2,6% 10-Jahres-US-Anleihe 1,17% -0,30 -0,76 Umlaufrendite Dt -0,59% -0,15 -0,36 Feinunze Gold $1.592 -2,9% 5,3% Fass Brent Öl $50,46 -13,3% -26,7% Kupfer 5.613 -2,3% -9,6% Baltic Dry Shipping 529 10,2% -51,5% Bitcoin 8.841 -8,3% 21,2% Die Rendite der 10 Jahre laufenden US-Staatsanleihe ist auf einem historischen Tief angelangt: Im Jahr 2016 wurde das bisherige Tief bei 1,33% geschrieben, heute steht sie bei 1,17%. Der Anleihemarkt signalisiert die Stimmung der großen Anleger. Ist die Angst groß, werden Anleihen gekauft, deren Kurse steigen und im Umkehrschluss sinkt die Rendite. Wenn wir heute also in den USA das historisch tiefste Zinsniveau aller Zeiten haben, dann muss die Angst vor einer Rezession groß sein. Während in den vergangenen vier Jahren alle von der "erfolgreichen Zinswende" sprachen, hatte ich im Jahr 2018 vor erneut tieferen Zinsen gewarnt. Gerne hätte ich Unrecht gehabt. Doch mit dieser Kehrtwende und den neuen Rekordtiefs ist somit der langfristige (hier rede ich von Jahrzehnten, also seit den 1970ern) Aufwärtstrend der Anleihen intakt. Die Zinswende ist weder geschafft, noch überhaupt in Sicht.  Abbildung 2: US-Zinsstrukturkurve: 30-Jährige Anleihe auf Rekordtief In Europa sieht es nur geringfügig anders aus, hier hatte man noch gar nicht mit der Zinswende begonnen. Immerhin gab es zaghaft steigende Renditen, aber das wurde schon vor einigen Wochen wieder umgekehrt. Seit heute sind in Europa ALLE Zinsen negativ, also egal ob Sie über Nacht anlegen wollen, oder für 30 Jahre.  Abbildung 3: eU-Zinsstrukturkurve: Vollständig negativ Der Ölpreis ist eingebrochen (-13%), gemeinsam mit den Rohstoffmärkten, die sich vor einer Konjunkturabschwächung fürchten. Der Goldpreis ist nur leicht zurückgekommen (-3%). Hier sind meiner Einschätzung nach Anleger unterwegs, die Geld brauchen. Gold wird häufig als Reserve verwendet, um in Krisenzeiten noch leicht liquidierbares Geld zu haben. Und jetzt ist ein solcher Fall. Die Goldrallye ist damit in meinen Augen nicht beendet, sondern nur aus diesem technischen Grund unterbrochen. Selbiges gilt auch für den Bitcoin (-8%), der in dieser Situation wohl bei einigen verkauft wird, um Cash zu generieren. Der Baltic Dry Verschiffungsindex kommt im Rahmen des Neujahrsfests jedes Jahr etwas zurück, da Import und Export in dieser Zeit pausieren. Nachdem in diesem Jahr die Wirtschaft aufgrund der Quarantäne verspätet und nur langsam wieder anläuft, kommt nun der Baltic Dry Index langsam wieder zurück. Dies ist ein Signal, dass sich die Situation in China, wenn auch nur langsam, wieder in Richtung Normalisierung zubewegt. | ||

| Für Inhalt und Rechtmäßigkeit dieses Beitrags trägt der Verfasser Stephan Heibel die alleinige Verantwortung. (s. Haftungshinweis) | ||

|

|