Beitrag gelesen: 11484 x |

||

|

Ich habe das Gefühl, dass die Gamestop-Geschichte so etwas wie einen Gezeitenwechsel eingeläutet hat. Die meisten Marktteilnehmer, Broker, Analysten, Finanzmarktexperten und Journalisten, die ich spreche, sind davon überzeugt, dass sich so etwas wie Gamestop nicht wiederholen kann. Und damit ist die Sache für sie gegessen.

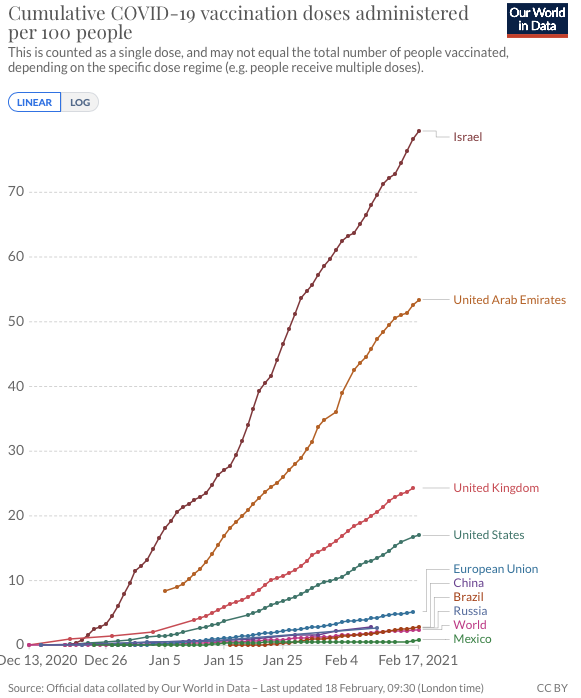

Auch ich denke nicht, dass wir einen Short Squeeze, wie wir ihn bei Gamestop gesehen haben, so bald wieder erleben werden. Aber dennoch habe ich das Gefühl, dass sich seither die Finanzmärkte verändert haben. Um zu verstehen, was das genau bedeutet, bin ich nochmals ein wenig tiefer in die Sache eingestiegen. Es wird behauptet, dass es sich um eine Sondersituation bei Gamestop handelte, schließlich waren ja mehr als 100% der Aktien leerverkauft. Ich habe dagegen gehalten, dass nackte Leerverkäufe, also Leerverkäufe ohne entsprechende Aktien im Hintergrund, verboten sind. Daher können nicht mehr als 100% der Aktien leerverkauft sein. In der Finanzpresse wird nun dargestellt, dass sich so ein Fall wie bei Gamestop, kaum wiederholen lässt, weil durch besondere Umstände eben mehr Aktien leerverkauft wurden als verfügbar waren. Entsprechend konnten sich diese Leerverkäufer bei steigendem Aktienkurs gar nicht eindecken: Die Nachfrage war größer als die überhaupt verfügbaren Aktien. Doch bei genauem Hinschauen stimmt das nicht. Wir müssen uns die Zahlen, die gemeldet wurden, anschauen. Zum einen wurde gemeldet, dass bspw. Mitte Januar 114% der Aktien leerverkauft waren. Hier lohnt der genaue Blick: 114% der im Free Float befindlichen Aktien (Streubesitz) waren leerverkauft. Gamestop hat 69,75 Mio. Aktien ausstehen, davon befinden sich jedoch nur 45 Mio. im Streubesitz. Entsprechend waren also 51,3 Mio. Aktien leerverkauft und somit nicht mehr als existieren. Nun gab es eine weitere Meldung: Zwischenzeitlich hätten institutionelle Investoren 142% der Anteile von Gamestop in Besitz gehabt. Es gab also mehr Anteile bei Anteilseignern als überhaupt an Anteilen existierte. Auch dafür gibt es eine ziemlich einfache Erklärung: Eine Aktie kann also leerverkauft werden. Der Käufer, der die Aktie vom Leerverkäufer kauf, kann auch diese Position erneut verleihen und für weitere Leerverkäufer freigeben. Und so weiter. Aus dieser Kette folgt, dass eine Aktie mehrfach leerverkauft werden kann und somit am Ende die Summe aller leerverkauften Aktien über 100% der im Streubesitz befindlichen, sogar der ausstehenden Aktien betragen kann. Auf der anderen Seite gibt es aber dann auch über 100% an Anteilen, die bei Aktionären im Depot liegen. Denn jeder Leerverkäufer muss ja einen Verleiher im Rücken haben. Somit ist die Erklärung, dass der Shortsqueeze bei Gamestop deswegen so stark war, weil mehr Aktien leerverkauft als verfügbar waren, falsch. Es sind ja in dieser Situation dann auch mehr als 100% der ausstehenden Aktien verfügbar. Das Problem, das wir bei Gamestop hatten war, dass die Käufer der Aktien KEINE institutionellen Anleger waren. Es waren Privatanleger, die als Masse am Markt auftrat und die Aktien ins eigene Depot legte. Und Privatanleger verleihen ihre Aktien typischerweise NICHT. Privatanleger sogen also die durch Leerverkäufer in den Markt gegebenen Papiere auf und legten sie beiseite. Diese Papiere waren dann für das oben dargestellte Kettenspiel nicht mehr verfügbar, sie konnten nicht erneut leerverkauft werden. Leerverkäufer, die also den Kurs durch weitere Leerverkäufe drücken wollten, fanden keine Papiere mehr, die verliehen wurden. Es hat gereicht, dass die Masse der Privatanleger die im Streubesitz befindlichen Aktien aufgekauft und nicht weiter verliehen hat. Während institutionelle Anleger noch so häufig untereinander die oben dargestellte Kette wiederholten, wurden immer mehr Aktien durch Privatanleger aus dem Markt genommen. Um dieses Spiel zu beenden, hat Robinhood irgendwann das Kaufen der Aktie von Gamestop untersagt. Nur noch Verkäufe waren für einige Stunden für Privatanleger möglich. Das wirft die berechtigte Frage auf, wer als Vertragspartner der Verkäufe parat stand: Hedgefonds, die ihre ausgeuferten Leerpositionen eindecken mussten. Okay, das Ganze ist doch ziemlich komplex. Glauben Sie, dass so etwas von Privatanlegern losgetreten werden kann? Ich bleibe bei meiner Einschätzung, dass die Masse erst zu einem fortgeschrittenen Stadium dieser Geschichte mobilisiert wurde. Und wer unbedingt einen Bösewicht der Finanzbranche benötigt: Robinhood hat den zu diesem Zeitpunkt überschuldeten Hedgefonds geholfen, Schlimmeres zu verhindern. In meinen Augen ist das ganze System antiquiert. Die Finanzbranche hat seit der Finanzkrise kein Geld mehr für Investitionen gehabt. Es ist in meinen Augen nicht mehr zeitgemäß, dass zwischen Kauf einer Aktie und dessen Lieferung unter den Banken zwei Tage veranschlagt werden. Ein Zeitraum, in dem doppelte Bestände existieren. Auch die Leerpositionen sowie die sich durch die Kettengeschäfte erhöhenden Anteilsbestände sollten in der heutigen Zeit eigentlich in Echtzeit gegeneinander aufgerechnet werden. Doch an solchen Innovationen haben die Banken kein Interesse. Den meisten fehlt das Investitionskapital, andere wollen die guten alten Zeiten nicht beenden. Cum-Ex war beispielsweise auf dem Umstand aufgebaut, dass zwischen Kauf und Lieferung Zeit vergeht, in der dann vermeintlich gezahlte Kapitalertragssteuern auf Dividenden vom Staat zurückgeholt wurden, obwohl die Aktien nur einem Leerverkäufer abgekauft, jedoch noch nicht geliefert wurden. Die Geschichte wird wohl dazu führen, dass Foren künftig Nachrichten filtern müssen, die Aktienpushing betreiben. Ein weiteres Mal werden Freiheiten beschnitten, weil die Politik das System zu schlecht versteht, um es zu reparieren. Wir lernen daraus: Die Besonderheit an der Gamestop-Situation war nicht die zu große Leerposition im Markt, sondern die Geschwindigkeit, mit der die Massen Leerverkäufern das Wasser abgruben. Und das kann sich meines Erachtens durchaus wiederholen. IMPFFORTSCHRITT BESSER ALS ERWARTET Ich habe diese Woche eine ganze Reihe von Informationen erhalten, die eigentlich Mut machen sollten. Zwar wurde der Impfstart in Europa verdaddelt. Aber bei den leuchtenden Vorbildern Russland und China sieht es nicht so viel besser aus:  Abbildung 1: Entwicklung der Impfungen im Ländervergleich Quelle: COVID-19 Vaccinations "Our World in Data" Israel hat gerade einmal 8,8 Mio. Einwohner, also fast nur ein Zehntel von uns. Ich weiß nicht wie, aber irgendwie haben sie einen guten Deal mit den Pharma-Konzernen ausgehandelt, der aufgrund der kleinen Größe Israels international nicht für Unmut sorgte. Ähnliches gilt für die Vereinigten Arabischen Emirate (9,6 Mio. Einwohner). Dann jedoch kommt schon Großbritannien, gefolgt von dem großen Land USA. Das Programm Warp Speed von ex-Präsident Trump hat offensichtlich funktioniert. Und danach folgt schon Europa. Es wird gemessen, wieviel Prozent der Gesamtbevölkerung bereits geimpft wurden. China und Russland, die frühzeitig die Impfung ihrer Bevölkerung mit eigenen Impfstoffen begonnen haben, sind noch nicht so weit wie wir. Auch bezüglich der zunächst vernichtenden Kritik gegenüber dem Impfstoff von Astra Zeneca gibt es inzwischen detailliertere Informationen: Impfreaktionen seien nach der ersten Reaktion heftiger, nach der zweiten Impfung dann jedoch weniger heftig. Die Wirksamkeit sei gut genug, um der Pandemie ein Ende zu setzen. Ich will mich inhaltlich gar nicht einmischen, möchte als Börsenbriefautor jedoch feststellen, dass die negativen Meldungen offensichtlich relativierter sind. WOCHENVERLIERER GESUNDHEITSSEKTOR Entsprechend dieser Entwicklung wird die Bedrohung durch Corona zwar als akut, nicht jedoch als bleibend wahrgenommen. Aktien des Gesundheitssektors waren daher diese Woche unbeliebt (-2,7%). Stattdessen wurden Zykliker wie bspw. Rohstoffaktien (+0,8%) gekauft. Am heutigen Freitag stechen Industrieaktien positiv hervor (+2,4%, das bislang angelaufene Wochenminus wurde heute aufgeholt). Ansonsten zeigt der Blick über meine DAX-160-Tabelle ein durchaus differenziertes Bild. Einzelmeldungen, Quartalszahlen bewegen die Kurse. Das ist gesund, denn Anleger können sich somit auf die Unternehmen konzentrieren. Schauen wir mal, wie sich die wichtigsten Indizes im Wochenvergleich entwickelt haben: WOCHENPERFORMANCE DER WICHTIGSTEN INDIZES INDIZES (18.02.2021) Woche Δ Σ '21 Δ Dow Jones 31.623 0,7% 3,7% DAX 13.993 -0,4% 2,0% Nikkei 30.018 1,7% 9,4% Shanghai A 3.875 1,1% 8,3% Euro/US-Dollar 1,21 0,1% -1,3% Euro/Yen 128,13 0,7% 1,1% 10-Jahres-US-Anleihe 1,34% 0,15 0,41 Umlaufrendite Dt -0,37% 0,12 0,19 Feinunze Gold $1.784 -2,0% -5,3% Fass Brent Öl $63,22 1,0% 23,0% Kupfer 8.413 1,6% 7,3% Baltic Dry Shipping 1.770 34,8% 29,6% Bitcoin 54.335 13,7% 93,0% Die Aktienmärkte in Japan und China stürmen weiter nach oben. Das gibt uns einen Ausblick darauf, was wir erwarten können, wenn wir Corona erst wieder im Griff haben. Der Bitcoin läuft weiter. Beim Bitcoin haben Sie nicht die Gefahr, dass Sie einen gekauften Bitcoin erst zwei Tage später geliefert bekommen. Die Systemkritik zeigt sich nach wie vor in meinen Augen in einem steigenden Bitcoin-Kurs. | ||

| Für Inhalt und Rechtmäßigkeit dieses Beitrags trägt der Verfasser Stephan Heibel die alleinige Verantwortung. (s. Haftungshinweis) | ||

|

|