Beitrag gelesen: 11367 x |

||

|

Im Rahmen der Beantwortung der Leserfragen habe ich gemerkt, dass meine Erwartung über die künftige Zinsentwicklung noch nicht ganz ausgereift war. Eine verlässliche Prognose ist natürlich schwer, ich bin ja kein Hellseher. Aber einige Dinge sind in Bewegung gekommen, die ich hier gerne aufzeigen möchte.

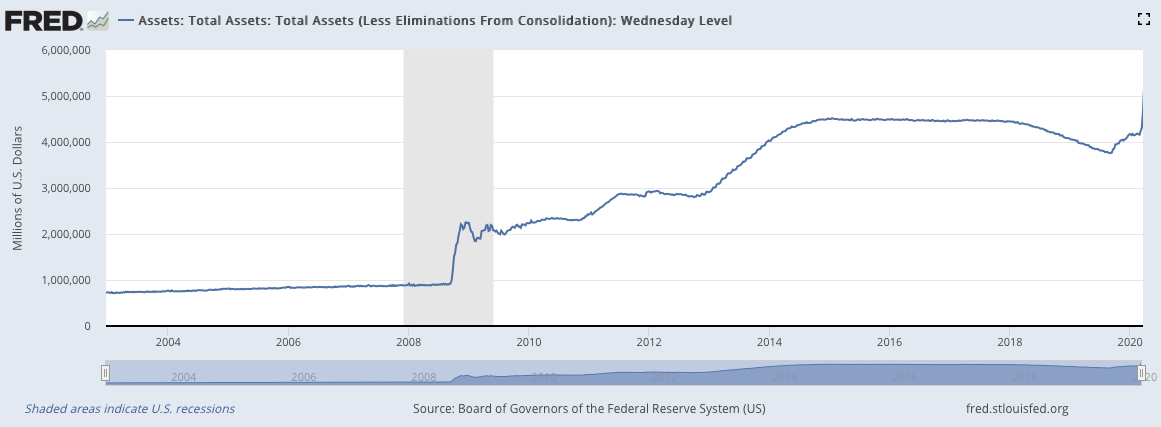

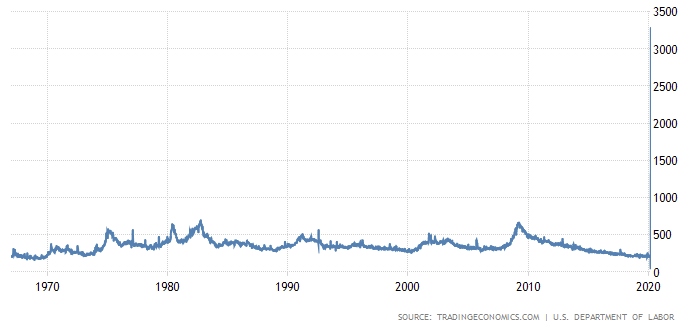

Wir befinden uns in einer Welt, die seit der großen Finanzkrise 2007 bis 2009 noch immer nicht zurück zu so etwas wie "Normalität" gefunden hat. Es folgte die Eurokrise und inzwischen haben wir uns daran gewöhnt, dass unsere Spareinlagen nicht mehr verzinst werden. Im Gegenteil, viele Banken erheben schon Strafzinsen, meist zum Glück jedoch erst ab höheren Beträgen. Eine Branche, die unglaublich stark von diesem Niedrigzinsumfeld profitiert hat, ist die Immobilienbranche. Immer mehr Immobiliengesellschaften strebten in den vergangenen Jahren an die Börse, es gab Übernahmen und Fusionen und so stellen Immobilienaktien in der DAX-Familie inzwischen 6,3% des Wertes dar. Einige Leser fragten mich nach konkreten Immobilienaktien, deren Kurs augenscheinlich kräftig Federn gelassen hat, und wollten wissen, ob das nun ein günstiges Kaufniveau sei. Meine Antwort, ohne viel zu überlegen, lautete: In einem Land, wo der Mietendeckel eingeführt wird und nun durch die Coronakrise allen Mietern eine Miet-Stundung bis September gewährt wird, ohne Angst vor einer Kündigung haben zu müssen, ist nicht unbedingt ein fruchtbarer Boden für Immobilienunternehmen. Doch auch wenn wir etwas tiefer in die Branche hineinschauen, sieht es nicht besser aus. Seit Angela Merkel versprochen hat, der deutschen Wirtschaft unter die Arme zu greifen, haben internationale Anleger ihr Geld aus dem bislang vermeintlich sicheren Hafen Deutschland abgezogen. Bundesanleihen wurden verkauft, die Umlaufrendite ist kräftig angestiegen. Noch vor drei Wochen wurde der Negativrekord bei -0,72% erreicht, inzwischen sind wir bei nur noch -0,4%. Wenn institutionelle Anleger Bundesanleihen haben, möchten sie sich gerne absichern. Das macht man mit Hilfe von CDS _ credit default Swaps oder auch Kreditausfallversicherungen. Der Preis dieser Versicherung zeigt das Vertrauen internationaler Anleger in die Zahlungsfähigkeit eines Landes an. Für Deutschland hat sich mit der Ankündigung Angela Merkels der Preis für die Versicherung vervielfacht.  Abbildung 1: CDS - Kreditausfallversicherung für 5 Jahre laufende Bundesanleihen Bislang haben wir immer die wirtschaftliche Aussicht eines Landes betrachtet, um das langfristige Zinsniveau zu begründen. Doch obwohl sich die wirtschaftlichen Aussichten in den vergangenen Wochen ziemlich stark eingetrübt haben, ist der Zins für langfristige Kredite angestiegen. Reflexartig behauptet jeder Volkswirt, wie ich einer bin, dass die Aussichten für die Konjunktur bei uns also gar nicht so schlecht sein können, oder? In Wirklichkeit ist der angestiegene Zins aber ein Zeichen des Misstrauens seitens der Anleger, die ihr Geld aus Deutschland abziehen. Das können wir sehr schön an der Entwicklung des Bund Futures sehen: Anleger verkaufen Bundesanleihen, der Kurs ist seit Anfang März eingebrochen.  Abbildung 2: Bund Future Kurs für Bundesanleihen Der sichere Hafen Deutschland verliert ein wenig von seinem Sicherheitsstatus. Warum? Bislang war Deutschland eines der wenigen Länder in der Eurozone, das die Maastricht-Kriterien ernst genommen hat: Der Schuldenstand darf nicht über 60% des BIPs liegen, die Neuverschuldung darf nicht mehr als 3% des BIPs ausmachen. Von der dritten Regel, die No-Bailout-Regel, möchte ich gar nicht mehr sprechen. Während andere Länder auch 25 Jahre nach deren Einführung noch immer keine Wege gefunden haben, ihre Wirtschaft durch Strukturreformen anzukurbeln, war Deutschland eines der wenigen Länder, die das ansatzweise schafften. Hilfreich war auch die Schwarze Null, die bei uns in ein Gesetz gegossen wurde. Doch Dank der Coronakrise ist die Schwarze Null nun Geschichte: Ein Nachtragshaushalt über 150 Mrd. Euro soll die wirtschaftlichen Schäden der Krise abfedern. Ich halte es für richtig, dieses Geld zu mobilisieren. Ich hatte in den vergangenen Jahren kritisiert, dass unser Haushalt stets auf Kante genäht wurde und keine Reserven eingerichtet wurden, so dass wir nun wieder die Maastricht-Kriterien brechen werden. Aber selbst das ist noch kein Drama, denn wenn wir es geschickt anstellen, können wir nach der Krise vielleicht den Gürtel wieder etwas enger schnallen und zurück zu den Kriterien finden. Wer das nicht mehr schaffen wird, ist Italien. Seit Jahren schafft es Italien nicht, die Maastricht-Kriterien einzuhalten, geschweige denn Kurs in die richtige Richtung zu setzen. Nun ist Italien das bislang am stärksten betroffene Land der Coronakrise und hat als erstes viele Restriktionen ausgesetzt. In Italien steht die Wirtschaft still und die Verschuldung schießt nach oben. Genau wie in Frankreich, Spanien und natürlich auch bei uns. Aber wenn wir uns vor Augen führen, dass wir noch das Land mit den verhältnismäßig gesündesten Finanzen waren, dann wird mir Angst und Bange, wenn ich mir die Finanzen der anderen Länder anschaue. Eurobonds werden wieder diskutiert. Ein Instrument, das eine Vergemeinschaftung der Schulden zur Folge haben würde, soll nun doch schneller eingeführt werden, als die erforderlichen Rahmenbedingungen geschaffen werden konnten. Brüssel darf den Ländern nicht in den Haushalt reden, wenn einzelne Länder aber zuviel ausgeben, haften alle Europäer. Mit anderen Worten: Wenn Deutschland es noch schaffen könnte, den eigenen Haushalt irgendwann wieder auf ein vernünftiges Maß zurechtzustutzen, so wird der Kraftakt, der auf europäischer Ebene erforderlich sein wird, ungleich größer. Ich kann es keinem Investor verübeln, wenn er bei dieser Aussicht die Bundesanleihen eben nicht mehr als sicheren Hafen betrachtet. Damit Sie mich nicht missverstehen: Mich ärgert nicht, dass derzeit so viel Geld in die Hand genommen wird. Ich halte das für richtig, oder auch "alternativlos". Mich ärgert aber, dass wir uns über Jahre in diese alternativlose Situation hineinmanövriert haben. Wer den Heibel-Ticker schon länger liest, kennt meine wiederholt formulierte Kritik. So, nun steigen die Zinsen also. Nicht wegen der rosigen Konjunkturaussichten, sondern wegen der schwindenden Bonität Deutschlands. Die steigenden Zinsen kriechen nun durch unser Finanzsystem, so sind Immobilienfinanzierungen in den vergangenen Wochen schon teurer geworden. Viele kaufen sich eine Immobilie, die sie "finanzieren" können. Wenn der Zins bei 1% liegt, dann kann sich der eine oder andere vielleicht sogar eine Villa für 1 Mio. Euro leisten. Denn die Finanzierung kostet jährlich 1% von 1 Mio. EUR = 10.000 EUR, das sind im Monat 833 EUR Zinsen. So billig kann man heute in einer Villa wohnen. Steigt der Zins nun auf 1,5% an, dann kostet es plötzlich 50% mehr im Monat. Die Millionenvilla wird für viele unerschwinglich. Daraus folgen zwei Entwicklungen, die gerade erst begonnen haben: Zum einen werden Immobilienkäufe, die kurz vor dem Abschluss standen, in diesen Tagen nicht getätigt. Zum anderen gibt es auch kaum Menschen, die in dieser ungewissen Situation nach einer Immobilie suchen. Wenn Sie nun davon ausgehen, dass ein Immobilienkauf in der Regel 3-5 Monate in Anspruch nimmt, können Sie sich vorstellen, dass die Immobilienbranche jetzt schon mit einer ziemlich heftigen Durststrecke rechnen muss - obwohl unser social distancing erst zwei Wochen läuft. In den USA sieht es nicht viel anders aus. Auch dort hat die Regierung gigantische Hilfsprogramme aufgelegt. Auch dort ist man seit der Finanzkrise aus dem Krisenmodus nicht wirklich herausgekommen. Dort gibt es eine Graphik, die das gut veranschaulicht:  Abbildung 3: Bilanzausweitung der US-Notenbank Viele von Ihnen werden sich daran erinnern, wie kritisch die gigantische Ausweitung der Assets (Vermögenswerte) der US-Notenbank während der Finanzkrise gesehen wurde. Da eine Normalisierung nie wirklich erfolgte, wurden weitere Marktprobleme immer wieder mit neuen Bilanzausweitungen beantwortet. Die US-Notenbank, ähnlich der EZB, hatte vor der Coronakrise noch immer viermal so viele Vermögenswerte in der eigenen Bilanz wie vor der Finanzkrise. Von Rückführung kann da also keine Rede sein. Und wenn Sie sich die Linie am rechten Bildrand mal anschauen, können Sie den Sprung über 5 Billionen USD schon erkennen, der in diesen Tagen erfolgt. Geld ist ein anerkanntes Zahlungs- und Tauschmittel, sagt die Bundesbank. Der wichtigste Begriff in dieser Definition ist leider klein geschrieben: "anerkanntes". Das Volk muss seine Währung anerkennen, muss darauf vertrauen. Geht das Vertrauen in die eigene Währung verloren, dann springt der Goldpreis an und die Währung inflationiert. Davon sind wir noch weit entfernt. Die Inflation bleibt bislang aus, da der Wert bislang stabil ist. Der Wert berechnet sich auf der Geldmenge multipliziert mit der Umlaufgeschwindigkeit. Da in den Tagen der Coronakrise viel Geld im Portemonnaie der Menschen bleibt, ist die Umlaufgeschwindigkeit dramatisch gesunken. Die Liquiditätsflutung der Notenbanken ist daher richtig, um den Geldwert bei rückläufiger Umlaufgeschwindigkeit konstant zu halten. Doch was, wenn die Menschen das Vertrauen in den Euro verlieren? Nun, soweit wollen wir heute noch nicht denken. Hoffen wir mal, dass dieses Szenario offensichtlich genug ist, so dass Politik und Notenbank rechtzeitig entsprechende Gegenmaßnahmen einleiten werden. Für mich zeigt dieses Szenario jedoch, dass der als vermeintlich sicher betrachtete Immobiliensektor alles andere ist als sicher. Denn, wenn Zinsen steigen und damit die Finanzierungskosten der Millionenvilla in die Höhe springen, muss der Preis der Villa sinken, um sie wieder erschwinglich zu machen. Für uns als Anleger ist es in dieser Phase wichtig, jegliche Minenfelder zu umfahren. Es sei jedem frei gestellt, in Minenfeldern zu spekulieren, auf staatliche Entscheidungen zu hoffen oder vielleicht auch mit einem Zeithorizont von Jahrzehnten Entscheidungen zu treffen. Für uns Privatanleger liegt der Zeithorizont in der Regel bei 12-18 Monaten und da sollten wir solche Spielplätze meiden. Schauen wir mal, wie sich die wichtigsten Indizes im Wochenvergleich entwickelt haben. WOCHENPERFORMANCE DER WICHTIGSTEN INDIZES INDIZES (26.03.2020) Woche Δ Σ '20 Δ Dow Jones 21.862 14,0% -23,7% DAX 9.633 7,9% -27,3% Nikkei 19.389 17,1% -18,0% Shanghai A 2.905 1,0% -8,8% Euro/US-Dollar 1,11 3,8% -1,1% Euro/Yen 119,70 0,9% -2,1% 10-Jahres-US-Anleihe 0,75% -0,19 -1,19 Umlaufrendite Dt -0,44% -0,12 -0,21 Feinunze Gold $1.628 9,4% 7,6% Fass Brent Öl $24,64 -9,6% -64,2% Kupfer 4.775 -0,7% -23,1% Baltic Dry Shipping 569 -9,7% -47,8% Bitcoin 6.732 8,4% -7,7% Dow Jones und Nikkei erleben eine kräftige Gegenbewegung. Der DAX hingegen hat diese Erholung nur zur Hälfte mitgemacht. Ist das die Ruhe vor dem Sturm, was uns hier in Deutschland zurückhält? Ein bisschen kommt es mir so vor: Vorbereitungen für die befürchtete große Welle laufen auf Hochtouren. Größtenteils wird das deutsche Gesundheitssystem gelobt, vielleicht schaffen wir es ja wirklich, dieses Virus unter Kontrolle zu halten. Aber sicher ist sich derzeit niemand. Die US-Aktienmärkte haben sich auch heute ziemlich stabil gezeigt - und das trotz des gigantischen Sprungs bei den Neuanträgen auf Arbeitslosenunterstützung:  Abbildung 4: US-Neuanträge auf Arbeitslosenhilfe Schauen Sie auch hier mal an den rechten Bildrand: die blaue Linie ist auf 3,3 Mio. gesprungen. Nie zuvor gab es einen solchen Ansturm auf Arbeitslosenhilfe. China hat den Ausverkauf nicht wirklich mitgemacht, entsprechend fällt dort auch die Erholung nun moderat aus. Auch die Währungen vollziehen eine Achterbahnfahrt. Auf der einen Seite ist der US-Dollar der ultimative sichere Hafen unter den Weltwährungen - allein schon wegen der Militärstärke der USA. Auf der anderen Seite ist das Zinsniveau in den USA nun wieder auf Null gefallen, der Zinsnachteil des Euros ist also weg und entsprechend könnte der Euro, wenn die größte Angst nachlässt, gegenüber dem US-Dollar aufholen. Diese beiden Sichtweisen haben in den vergangenen drei Wochen für heftige Schwankungen gesorgt. Nachdem der Goldpreis zu Beginn des Ausverkaufs ebenfalls unter Druck kam, folgte nun eine kräftige Erholung (+9,4%). Gold dient vielen Spekulanten als Cash-Reserve und diese Reserve wurde im Rahmen der Ausverkaufswelle notgedrungen abgerufen. Gold wurde verkauft, das Cash wurde als Sicherheit hinterlegt oder es wurde sogar spekuliert. Nachdem diese Verkäufe nun bis auf weiteres abgeebbt sind, konnte der Goldpreis wieder anspringen. Öl: Habe gerade gelesen, dass Russland nun Gesprächsbereitschaft gegenüber der OPEC zeigt. Der Ölpreis ist ebenfalls ein kritischer Faktor in dieser Krise: Wenn das Öl nochmals unter 20 USD/Fass abtauchen sollte, werden erneut Verkaufsprogramme getriggert, die Aktienmärkte würden erneut in den Keller rauschen - unabhängig von Corona. Hoffen wir, dass die Gespräche schnell und fruchtbar sind. | ||

| Für Inhalt und Rechtmäßigkeit dieses Beitrags trägt der Verfasser Stephan Heibel die alleinige Verantwortung. (s. Haftungshinweis) | ||

|

|