Beitrag gelesen: 19361 x |

||

|

Panik ist zu spüren, meine Gesprächspartner listen die aktuellen Probleme auf und deuten, dass die Welt zusammenbreche. Doch das ist falsch.

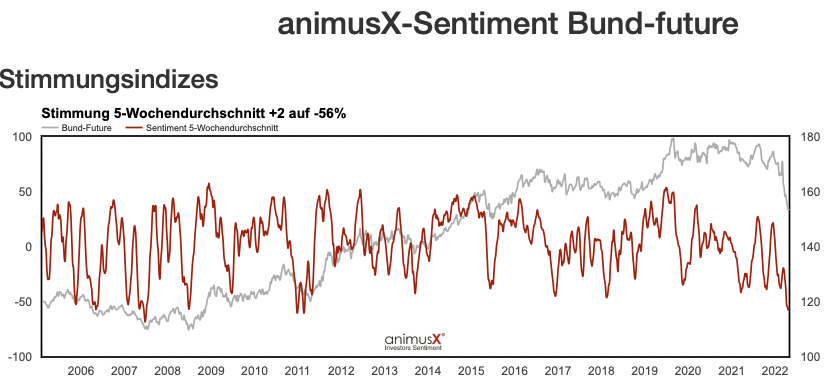

DIE WELT IST AUSEINANDER GEBROCHEN Wer jetzt erst bemerkt, dass wir einen Zeitenwechsel durchlebt haben, der ist zu spät dran. Seit November hat der DAX inzwischen 21% verloren. Die Zinsen steigen, wir haben Krieg in Europa und China schließt seine Bevölkerung weg (Lockdown) wegen Corona. Die Helden der Corona-Pandemie haben ihre Corona-Gewinne weitgehend wieder abgegeben: TeamViewer -80%, HelloFresh -65%, Drägerwerk -50%, Delivery Hero -77% ... und das sind die soliden Unternehmen der DAX-Familie. Wenn ich mir die Liste der IPOs, der SPACs, der Start-Ups usw. anschaue, wird das Minus auch noch deutlich größer. Zum Glück können Aktien keinen negativen Kurs haben, der Kursrutsch stoppt spätestens bei 0 Euro. Viele Aktien, fast alle Aktien sind im Kielwasser des Ausverkaufs nach unten gezogen worden. Es gibt bereits eine ganze Reihe von Unternehmen, die inzwischen günstig bewertet sind. Es gibt eine Reihe von anderen Unternehmen, die dem Ausverkauf trotzen. Wer sich jetzt von der Panik anstecken lässt und all seine Aktien verkauft, wird die anschließende Erholung verpassen. Wir haben gestern gesehen, wie kreditfinanzierte Aktiendepots liquidiert wurden. Um 14 Uhr beginnen die Banken, Kundendepots zu liquidieren, wenn der Aktienbestand im Wert nicht mehr ausreichend hoch ist, um als Sicherheit für den aufgenommenen Aktienkredit zu dienen. Aktien können zu 50% als Sicherheit gezählt werden, Cash mit 100%. Wenn der Aktienbestand also nicht mehr ausreicht, "heilen" die Banken das Problem durch die Liquidation der Aktien. Bis 14 Uhr geben sie normalerweise dem Kunden Zeit, dies selbst zu tun. Danach wird die Axt angesetzt. Dennoch kam der aktuelle Ausverkauf überraschend. ZINSERHÖHUNG UM 0,75% STEHT NICHT ZUR DISKUSSION Am Mittwoch hat die US-Notenbank den US-Leitzins um 0,5% angehoben. Der Schritt war zuvor gut kommuniziert worden, eine Überraschung war das nicht. Im anschließenden Conference-Call wurde Fed-Chef Jay Powell gefragt, ob im Falle einer Verschlechterung der Situation auch mit noch größeren Zinsschritten zu rechnen sei. Powell sagte, derzeit sehe es nach zwei weiteren Zinsschritten um jeweils 0,5% aus, eine Zinsanhebung von 0,75% sei nicht Bestandteil der Überlegungen. Es ist wohl der erste wirklich große Fehler, den sich Jay Powell als Notenbankchef erlaubt. Immer wieder hat sich die Fed mit Vorfestlegungen ihr eigenes Grab geschaufelt. Am Finanzmarkt möchte man gerne sehen, dass die Fed flexibel auf die jeweiligen Entwicklungen reagiert. Zuletzt wurde diskutiert, ob eine Zinsanhebung um 0,5% überhaupt ausreichen würde. Die Angst vor einer ausufernden Inflation ist groß. Unternehmen stöhnen unter steigenden Kosten, Preise werden regelmäßig angehoben. Dennoch kann die Nachfrage nicht bedient werden. Während die globalen Lieferketten unterbrochen sind, boomt die Nachfrage. Die Nachfrage sollte, so die Überzeugung der meisten Marktteilnehmer, nur durch höhere Zinsen gebremst werden. Geschieht das nicht, steigen die Preise immer schneller an, bis das Kartenhaus zusammen bricht. Wir haben jedoch zwei unterschiedliche Reaktionen auf diese Aussage von Jay Powell gesehen. Die erste Reaktion erfolgte am Mittwoch Abend, direkt nach seiner Aussage: Die Aktienmärkte sprangen um 3% nach oben vor Erleichterung darüber, dass man sich über einen eventuellen Zinsschritt von 0,75% keinen Kopf mehr machen muss. Doch schon am Donnerstag Morgen standen die Anleger mit Kopfschmerzen auf: Was, wenn die zwei weiteren Zinsanhebungen um jeweils nur 0,5% nicht ausreichen, um die Inflation zu bremsen? Und so machte sich Panik breit, die Notenbank könne dieses Mal bei der Inflationsbekämpfung zu spät dran bzw. der Aufgabe nicht gewachsen sein. Die Aktienmärkte rauschten in den Keller. Am heutigen Freitag kamen dann noch fulminante US-Arbeitsmarktdaten, die diese Angst befeuerten. Ich weiß, der Zinsmarkt ist schwer zu verstehen. Die Notenbank hat verschiedene Instrumente, um den Marktzins zu beeinflussen: Ein Instrument ist der Leitzins. Wird dieser angehoben, so wird die Refinanzierung von Krediten für Banken teurer und der Kreditzins steigt. Höhere Kreditzinsen bremsen die Konjunktur und somit auch die Inflation. Aber auch die Kommunikation der Notenbank hat einen starken Einfluss auf den Marktzins. Die Notenbank redet seit Monaten davon, den Leitzins anzuheben. Daher ist das keine Überraschung mehr. Der Marktzins ist bereits in vorauseilendem Gehorsam kräftig nach oben geklettert. https://www.heibel-ticker.de/image_...-US-Anleihe.png Abbildung 1: Rendite der 10 Jahre laufenden US-Staatsanleihe Wir erleben auch hier eine Zeitenwende: In den vergangenen 35 Jahren sind die Zinsen IMMER gefallen. Diese Zeit ist nun vorbei, Anleger dürfen sich auf viele Jahre mit steigenden Zinsen einstellen. Daher werden nicht nur die "zu hoch" bewerteten Aktien verkauft, sondern einfach alle, die hoch bewertet sind - selbst wenn die hohe Bewertung durch hohes Wachstum gerechtfertigt ist. "Multipel Kompression" nennt man das: Wir haben vor einem Jahr Wachstumsaktien noch auf Basis ihres Kurs/Umsatz-Verhältnisses (KUV) bewertet. Kurs/Gewinn-Verhältnisse (KGVs) von 30, 50, 100 oder mehr waren keine Seltenheit. Im Umfeld steigender Zinsen sind hohe KUVs ein Todesurteil. Und KGVs über 20 gelten als hoch, egal wie das Wachstum aussieht. Seit Jahresbeginn sind die Dividenden der Aktien im S&P 500 um 1% gestiegen, das Gewinnwachstum liegt bei durchschnittlich 2% doch das durchschnittliche Bewertungsmultipel KGV ist um 16% kleiner geworden. 1+2-16= -13% --> Der S&P 500 hat seit Jahresbeginn 13% abgegeben. In Deutschland sieht es ziemlich ähnlich aus: Die Umlaufrendite ist von -0,83% im Coronacrash auf inzwischen +0,94% angesprungen, der Großteil des Sprungs erfolgt seit Jahresende.  Abbildung 2: Entwicklung der Umlaufrendite Auch ohne Leitzinsanhebungen hat sich der Marktzins bereits deutlich nach oben bewegt. Der Bund Future, also der Kurs der Papiere, aus denen die Umlaufrendite ermittelt wird, ist im Umkehrschluss entsprechend eingebrochen. Von 175 EUR im Dezember auf inzwischen nur noch 151 EUR. Ein dramatischer Ausverkauf, der als Chart wie die horizontal gespiegelt Umlaufrendite verläuft.  Abbildung 3: 5-Wochen-Sentiment für den Bund-Future auf historisch niedrigem Niveau Die Stimmung am Anleihemarkt ist auf einem Tiefpunkt. Der 5-Wochendurchschnitt, der stets ein ziemlich verlässlicher Signalgeber für einen Boden ist, notiert bei -56%. Das ist der niedrigste Stand seit der Eurokrise im Jahr 2011: Damals drohte der Euro auseinander zu brechen. Und davor gab es einen so niedrigen Wert nur noch 2007 im Rahmen der Finanzkrise. Reicht das, um die in Panik geratenen Anleger zu beruhigen? Ich werde in Kapitel 04 näher darauf eingehen. 1+1 = SCHOLZ BITTET JAPAN UM LNG Wieso macht unser Bundeskanzler Scholz eigentlich lieber eine Reise zur Stärkung der freundschaftlichen Kontakte nach Japan, wenn vor unserer Haustür Krieg ist? Vor ein paar Tagen habe ich bereits aufgezeigt, dass die USA der weltweit größte Exporteur von Flüssigerdgas LNG ist. Die größten Importeure sind China, Südkorea und ... Japan. Ich weiß nicht, ob sich Joe Biden daran gewöhnen möchte, dass unser Wirtschaftsminister Habeck in Katar auf die Knie geht, um LNG zu erbetteln. Habeck selbst hatte daran gewiss keine Freude. Warum kann unser "Geschäfts"-Partner USA nicht das LNG nach Deutschland und Europa liefern? Weil die derzeitigen Kapazitäten nach Südostasien gehen. Und das lässt sich nicht binnen weniger Monate ändern, da Lieferverträge meist über ein oder mehrere Jahre laufen. Wenn die USA also Deutschland aushelfen sollen, um schneller vom russischen Gas unabhängig zu werden, dann müssten die US-Gasunternehmen ihre Lieferverträge mit den Chinesen, Südkoreanern und ... den Japanern brechen. Ich hoffe mal, dass Kanzler Olaf Scholz schon längst bei US-Präsident Joe Biden angerufen und um LNG gebeten hat. wenn er dies getan hat, wird ihm Joe Biden gesagt haben, dass er seine Vertragspartner, unter anderem Japan, nicht vor den Kopf stoßen kann. Also wenn ich Biden wäre, hätte ich Scholz gesagt: "Wenn Du unser LNG haben möchtest, dann musst Du Dir etwas ausdenken, mit dem Du die Japaner entschädigst." Also ist Scholz zu Japans Ministerpräsident Kishida geflogen und hat mit ihm ein freundschaftliches Gespräch geführt. Über Nacht könnten die Japaner, die seit 1990 ihre Wirtschaft nicht in den Griff bekommen, zum wichtigen strategischen Partner werden. Zölle könnten verschwinden, Japan könnte mit Hilfe neuer Exportmöglichkeiten endlich aus seiner Misere kommen. ... ist nur so eine Idee, aber mir gefällt sie. @Scholz: Wenn Sie Kishida auf dieses Thema noch nicht angesprochen haben, dann tun Sie das bitte umgehend! Schauen wir uns mal die Wochenentwicklung der wichtigsten Indizes an: WOCHENPERFORMANCE DER WICHTIGSTEN INDIZES INDIZES (5.5.22) Woche Δ Σ '22 Δ Dow Jones 32.877 -2,0% -9,5% DAX 13.674 -2,9% -13,9% Nikkei 27.004 0,6% -6,2% Shanghai A 3.146 -1,5% -17,5% Euro/US-Dollar 1,06 0,3% -6,8% Euro/Yen 137,85 0,8% 5,4% 10-Jahres-US-Anleihe 3,10% 0,19 1,58 Umlaufrendite Dt 0,94% 0,15 1,22 Feinunze Gold $1.888 -0,9% 3,5% Fass Brent Öl $113,13 3,4% 43,6% Kupfer $9.454 -4,1% -2,4% Baltic Dry Shipping $2.644 10,0% 19,3% Bitcoin $36.184 -7,4% -23,0% Cancom bekommt keine Elektronikteile mehr aus Asien und kann daher nicht so viel verkaufen, wie es will. Die Aktie ist diese Woche um 23% eingebrochen. RTL Group (-17%) und ProSiebenSat.1 (-14%) spüren die Zurückhaltung bei Investitionen als erstes: Werbung wird zurückgefahren, wenn man eh nicht liefern kann, was die Kunden kaufen wollen. HelloFresh (-13%), Zalando (-12%), Delivery Hero (-13%) und Flatex DeGiro (-11%) geben ihre Corona-Gewinne inzwischen fast vollständig ab. Nemetschek (-14%) spürt die Zurückhaltung der Bauherren bezüglich neuer Bauprojekte. Die Liste der Belastungsfaktoren ist einfach zu breit: Inflation, Rezessionsangst, Krieg, Lieferkettenprobleme, ... ach so, hätte ich fast vergessen: Adidas kann in China nicht so verkaufen, wie es gerne möchte, wegen des Lockdowns. Aber auch für Under Armour und Nike hat sich das Blatt gewendet, Schuhe und Kleidung türmt sich in den Lagern. | ||

| Für Inhalt und Rechtmäßigkeit dieses Beitrags trägt der Verfasser Stephan Heibel die alleinige Verantwortung. (s. Haftungshinweis) | ||

|

|